O que é necessário para financiar um veículo? Veja como funciona

Se você não tem à disposição o dinheiro suficiente para comprar um carro à vista, o financiamento é uma alternativa. É bem comum surgirem algumas dúvidas na hora de financiar a compra ou a troca de um veículo. Mas você sabe o que deve levar em consideração antes de tomar essa decisão? Como financiar um carro? O que é necessário para financiar um carro?

Ao solicitar um financiamento seja para carros novos ou usados, você precisará fornecer várias informações como, documentos e provas de identificação à empresa financeira, para que eles possam avaliar e comprovar que você tem condições de pagar e arcar com o financiamento solicitado. Além disso, eles acessarão as informações sobre você, e verificarão as referências de emprego fornecidas por você.

E depois de entender o básico, você estará consciente para decidir sobre a opção de financiamento de carro certa para você.

Alguns princípios básicos sobre financiamento de veículos

Para aqueles que nunca fizeram um financiamento de veículo, as dúvidas sobre como funciona o processo, e quais são os requisitos necessários para que ele seja aprovado e o crédito, enfim seja liberado, costumam dificultar a decisão de compra ou troca do carro.

Com isso, seguimos com alguns pontos que devem ser levadas em conta para financiar um carro.

Documentos necessários:

CNH, RG, CPF, comprovante de residência e outros documentos comprobatórios, eventualmente necessários após análise de crédito.

- Bens Financiáveis:

Veículos, utilitários e motos, novos ou usados, de acordo com as condições vigentes na data da proposta.

- Formas de pagamento:

Débito automático em conta corrente ou carnê, entregue no endereço de correspondência indicado. - Prazos:

A definição quanto ao prazo de vigência do seu financiamento será com base nas condições estipuladas na data de envio da proposta, sujeito, também, à análise de crédito.

Então, se você também tem dúvidas sobre financiar um carro, no artigo de hoje, preparamos uma lista respondendo algumas dúvidas mais comuns de quem quer financiar um veículo, e que, com certeza vai ajudar, e muito, na hora de você solicitar o seu financiamento a um banco ou financeira.

Pronto para ficar por dentro do assunto e fazer o melhor negócio? Então vamos lá.

Qual a idade mínima e máxima para financiamento de veículos?

Para os mais jovens, o principal empecilho na hora de financiar um automóvel, se deve por não ter um histórico de compra, e isso torna a análise feita pelas instituições financeiras muito mais difícil. Já para os acima de 70 anos, a dificuldade se dá pelo risco da sua idade. Quanto maior a idade, “maior o risco que a instituição bancária pode ter”.

Contudo para fazer um financiamento é necessário ter no mínimo 18 anos e no máximo 70 anos.

Entretanto, é sabido que dificilmente as instituições financeiras aprovam financiamentos para pessoas com menos de 20 anos, exceto quando se tem um avalista, o mesmo ocorre para as pessoas acima dos 70 anos, que também necessitam de um avalista, entretanto este precisa ter parentesco de primeiro grau.

Um avalista é alguém que aceita ser responsável pela dívida, caso o devedor não pague pelo que deve.

O histórico de compras e renda é avaliado e levado em consideração na aprovação do processo. Como já dito anteriormente, por isso que é tão difícil alguém abaixo dos 20 anos conseguir financiar um veículo. Mas claro, vale sempre lembrar que ainda existem muitos outros critérios para ter o financiamento aprovado.

Agora que você já sabe qual a idade mínima e máxima para financiar um carro, continue lendo, e se prepare para saber tudo o que é necessário para financiar um carro e realizar o sonho de ter um.

É possível financiar carro com nome negativado no SPC ou Serasa?

Um problema que muitas pessoas enfrentam na hora de adquirir um carro novo é conseguir a aprovação do financiamento.

Se você estiver com o nome negativado no SPC ou Serasa, o seu pedido de financiamento não será nem avaliado. Nesse quesito, os bancos e financeiras são criteriosos. Isso porque eles entendem que se você está com alguma dívida pendente, não terá condições de assumir outra, como o financiamento de um veículo neste caso, antes de limpar o seu nome.

Isso ocorre porque todas as instituições financeiras fazem consultas aos órgãos de proteção ao crédito antes de aprovar o financiamento, para checar se a pessoa em questão tem alguma pendência no SPC ou Serasa. O que muita gente não sabe, entretanto, é que mesmo com o nome “sujo” é possível de se conseguir um financiamento para a compra de um carro.

Existem alternativas, que não são necessariamente garantidas, mas que podem ser boas opções. Por ex: Caso você tenha um empresa, seria possível comprar o veículo em nome dela, utilizando-se de seu CNPJ. Mas isso só é realizável se a sua empresa não possui nenhuma pendência com a Receita Federal.

Se você não sabe qual é a sua situação de cadastro, antes de solicitar um financiamento de carro, procure o CDL da sua cidade ou acesse o site do Serasa Consumidor ou Serasa Empresas.

Comprovante de Renda: importância e como comprovar renda

Como o próprio nome já diz, o comprovante de renda é um documento que comprova a sua renda, que declara para os devidos fins quais são os seus rendimentos.

Para financiar aquele carro tão desejado, você vai precisar ter a sua renda comprovada.

Para aquelas pessoas que possuem carteira assinada, o contracheque já serve como comprovante. Pessoas que são autônomos, vão precisar comprovar renda com movimentações bancárias. Os profissionais liberais, como advogados, por exemplo, é preciso apresentar o decore para conseguir financiar um carro.

Depois de comprovada a renda, você deve ter em mente que as financiadoras e os bancos, aprovarão um crédito com parcelas que comprometem no máximo 30% do que você ganha. Por exemplo, se você recebe R$ 1.00,00 por mês, você só poderá ter uma parcela de até R$ 300,00. Em qualquer um dos casos – CLT, autônomo ou profissional liberal, existem possibilidades de declarar rendas maiores, desde que se tenha como comprovar. Pode ser usado aluguel, pensão, comissão de venda e etc.

Não é difícil entender, portanto, que dada a importância da comprovação de renda, não é qualquer documento que pode ser utilizado para cumprir com essa finalidade.

Comprovação de residência para financiamento veicular

O comprovante de residência pode ser um documento que comprove que o cidadão tem uma residência fixa, seja ela própria ou alugada.

A comprovação de residência serve para evitar fraudes, e garantir que o cidadão poderá ser encontrado, caso seja necessário, para cobranças ou outros procedimentos.

Em outras palavras, o comprovante de residência é uma ferramenta para redução de riscos como, fraudes e pessoas mal intencionadas, podendo assim evitar prejuízos às empresas envolvidas.

Em alguns casos, somente serão aceitos comprovantes emitidos em nome de quem está o apresentando como documento ou de parentes próximos como maridos e esposas, pais ou filhos.

Antes de apresentar qualquer um desses documentos, é preciso verificar se ele será aceito na financiadora que solicitou o comprovante.

Aqui vai uma lista de alguns documentos aceitos como comprovante de residência:

- Contas de utilidades públicas: água, luz, gás, telefone, internet;

- Contrato de aluguel em vigor, acompanhado de conta de consumo (água, luz, telefone),

- desde que tenha firma reconhecida do proprietário do imóvel;

- Boleto bancário: mensalidade escolar, plano de saúde, condomínio, financiamento, fatura de cartão de crédito, etc.;

- Declaração anual do Imposto de Renda Pessoa Física;

- Guia do IPTU ou IPVA;

- Correspondência expedida por órgãos oficiais das esferas Municipal, Estadual, ou Federal;

- Correspondência expedida por instituições bancárias públicas ou privadas;

- Certidão expedida pela Junta Comercial ou Cartório de Registro de Títulos e Documentos;

- Carteira de trabalho, certidão ou declaração de matrícula em instituição de ensino fundamental, médio, ou universitário;

- Contrato de locação ou arrendamento de terra, nota fiscal de produtor rural ou documento de assentamento expedido pelo INCRA;

- Certificado de Registro e Licenciamento de Veículos;

- Infração de trânsito;

- Laudo de avaliação de imóvel pela Caixa;

- Escritura ou certidão de ônus do imóvel.

Contudo, existem situações, em que a declaração deverá ser prescrita por terceiro. Quando não há comprovante de endereço em nome da pessoa, por exemplo.

Definir o valor que você quer investir no novo carro, é uma decisão importante

Qual será o valor de entrada para financiar o carro?

Se você quer fazer um bom negócio na hora de comprar ou trocar de carro, é preciso pôr em prática dois conceitos: comparação e muita pesquisa. O investimento é alto e há diversos cenários que podem fazer com que você se arrependa no futuro.

Se chegou a sua hora de comprar um veículo, seja por desejo ou por necessidade, saiba que existe uma regra inquestionável: dê a maior entrada possível. Parece óbvio, mas é a mais pura verdade.

Quanto maior a entrada, maior o desconto e menor a taxa de juros

Hoje em dia, são raras as instituições que não oferecem nenhum tipo de desconto na compra à vista ou com um bom valor de entrada. A redução pode chegar de 3% a 10% do valor total do carro.

A regra é simples: quanto maior a entrada, menor a taxa de juros e maior será o seu desconto.

Calcule os custos totais do financiamento e custos adicionais

Seja lá qual for a opção escolhida do seu financiamento, lembre-se: um veículo exige uma série de cuidados e custos adicionais, que precisam ser levados em conta antes da aquisição.

Então vamos listar aqui abaixo:

7 itens que você deve analisar no seu orçamento quando for fazer um financiamento veicular

- IPVA: imposto pago anualmente por proprietários de veículos. Seu custo varia entre 1% a 6% do valor do veículo, preço médio estabelecido pela Tabela FIPE.

- Seguro: custo anual para proteção do carro – este valor é resultado de uma análise feita pela própria seguradora. Antes de escolher o modelo do veículo, vale a pena pesquisar este custo.

- Combustível: Faça uma estimativa de quantos quilômetros rodará no mês (considerando trajeto para trabalho, passeios, viagens…) e multiplique pelo custo do litro do combustível em sua cidade. Se achar mais fácil, pode usar uma calculadora online.

- Pedágios: se você gosta de fazer viagens curtas aos finais de semana, mapeie os valores dos pedágios e multiplique pelo número de deslocamentos que fará no mês.

- Estacionamentos: dependendo da cidade onde você mora, é importante considerar o custo de estacionamentos. Em grandes cidades, pode ser difícil ou perigoso parar o carro na rua, mesmo para fazer um simples passeio.

- Manutenções e revisões periódicas: troca de óleo, pequenos reparos e revisões periódicas são rotinas fundamentais na utilização do carro. Uma dica é consultar a tabela de preços de revisão no site do fabricante e, depois, cuidar bem do carro para que ele lhe dê o menor custo possível.

- Depreciação: leve em conta que a cada ano que passa, o veículo perde, em média,10% do seu valor de venda e gera maior custo de manutenção.

Então, coloque tudo na ponta do lápis e tome uma decisão consciente na hora de fazer o financiamento do seu veículo.

Informações Sobre o Veículo

Se você está se perguntando qual a lógica implicada no financiamento de veículos?

Então, vamos responder a esta pergunta: as regras por trás de um financiamento são determinadas por uma série de fatores, dentre elas está, o ano e o modelo do veículo, e a regra é simples: quanto mais novo o carro, menores serão as taxas adotadas no financiamento.

Contudo, as taxas para financiar um carro variam de banco para banco e podem mudar de um mês para o outro.

Os carros mais novos possuem menores taxas na hora de fazer um financiamento, porque representam um menor risco de inadimplência para as financeiras e bancos, pois a possibilidade de acontecer algum problema com o veículo e o cliente deixar de pagar o financiamento é menor em relação a modelos mais antigos. Ou seja, o que define as taxas que são praticadas não é o produto em si, mas o risco que as instituições bancárias assumem.

A categoria do veículo também influencia nessa variação. Os carros utilitários como, caminhões e outros, costumam ter taxas maiores do que os de passeio por exemplo, por isso fique atento e faça a melhor escolha.

Simule o financiamento de veículos para saber a entrada, a quantidade e o valor das parcelas

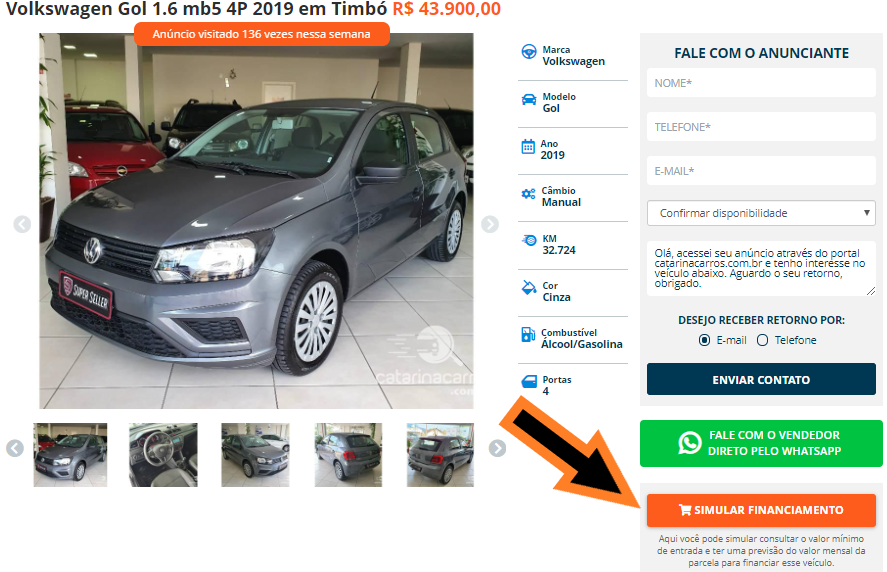

Em alguns sites, você pode fazer a simulação do financiamento online.

Aqui no Catarina Carros todos os nossos veículos possuem um botão de simular e consultar o valor mínimo de entrada, e ter uma previsão do valor mensal da parcela para financiar o seu veículo.

Quais são as formas de pagamento ao financiar um veículo?

Basicamente é possível pagar os financiamentos das seguintes maneiras:

- boleto — pode ser recebido em casa ou retirado pelo site da instituição financeira;

- débito automático — é descontado diretamente da conta-corrente cadastrada.

A diferença das duas modalidades é que, no boleto, você tem a chance de emitir uma segunda via pela internet e obter o desconto da antecipação proporcional ao vencimento. Se a parcela vencer no dia 21, por exemplo, mas você pagar a prestação no dia 4, tem-se a chance de obter o novo código de barras com o abatimento do valor.

O desconto é menor do que em casos de adiantamento de várias parcelas, ainda assim, é interessante. Já no débito automático é impossível fazer essa prática, porque a dedução está programada.

No entanto, a análise do crédito considera alguns critérios para ser aprovado. E um deles são os pontos do seu SCORE.

É considerado um bom score, notas acima de 700 (esse critério depende de cada banco). Geralmente, quanto maior o score, menor precisa ser a entrada para conseguir um financiamento.

Os prazos de financiamento também podem variar de acordo com as regras da instituição financeira que for financiar o veículo.

Em geral, o prazo mínimo é de seis meses e o máximo é de 60 meses, lembrando: – quanto maior o número de parcelas, maior será o período de incidência de juros, o que altera (para mais) o valor final do financiamento. E quanto mais rápido você conseguir quitar este compromisso, mais rápido poderá fazer novos planos.

Por isso, seja qual for o tipo de financiamento de carros que você escolher, organize seu orçamento e mantenha as parcelas em dia para sua vida financeira estar sempre em ordem.

Inclusive, vale muito a pena conferir os nossos conteúdos, para pesquisar mais informações sobre compra, venda, financiamento e tudo o que for necessário sobre veículos!

Gostou da leitura? Agora, para continuar por dentro de nossos próximos conteúdos, aproveite e dê uma conferida em nossas redes sociais Facebook e Instagram.

Leia também:

- Segurança: 10 carros mais seguros pela Latin NCap no Brasil

- Melhores carros para família com espaço interno grande

- Carros femininos: 10 modelos preferidos pelas mulheres

E não esqueça de acompanhar o portal de carros mais completo de Santa Catarina – CatarinaCarros.

Adorei as dicas de Financiamento.